Как оформить амортизацию и какие проводки нужны

Проводки по начислению амортизации ОС — это бухгалтерские записи, в которых по дебету указаны счета учета затрат, а по кредиту — денежное выражение износа актива.

Что такое амортизация

Это выражение износа актива в ходе его использования в денежном эквиваленте. Вопросы начисления амортизации в бухгалтерском учете разобраны в ПБУ 6/01 (учет ОС) и в ПБУ 14/2007 (учет НМА).

В бухгалтерском учете подлежат износу:

- основные средства компании (ОС);

- нематериальные активы организации (НМА).

Амортизация не начисляется на следующие виды ОС и НМА:

- характеристики которых не изменяются в процессе эксплуатации (земля, природные объекты);

- являются законсервированными более трех месяцев; находятся на ремонте, модернизации или реконструкции;

- числятся на балансе НКО;

- срок эксплуатации которых не определен.

Отражение в бухгалтерском и налоговом учете

Приобретенный организацией актив ценой свыше 40 000 рублей принимается к бухгалтерскому учету с момента перехода права собственности и формирования первоначальной стоимости объекта. В налоговом учете ОС зафиксировано после его введения в эксплуатацию.

В коммерческой организации, согласно ПБУ 6/01, начислять амортизацию в бухгалтерском и налоговом учете начинают с месяца, который следует за месяцем введения основного средства в эксплуатацию. В качестве документа-основания организация вправе использовать акт введения в эксплуатацию в произвольной форме:

В бухгалтерском и налоговом учете применяются разные способы рассчитать износ основного средства и нематериального актива. В налоговом учете используют только линейный и нелинейный методы.

Допустимы следующие способы начисления амортизации в бухучете:

- линейный способ;

- метод уменьшаемого остатка;

- с учетом по сумме чисел лет срока эксплуатации;

- метод исчисления пропорционально объему реализованной продукции.

Применяемые в бухгалтерском и налоговом учете способы расчета амортизации ОС и НМА необходимо закрепить в учетной политике организации.

Начисление износа прекращается по истечении срока полезного использования актива или при выбытии по иным причинам (например, продажа). Накопленная сумма не отражается в статьях бухгалтерского баланса, но используется при формировании остаточной стоимости ОС или НМА. Остаточная стоимость объекта равна разности его первоначальной стоимости и суммы накопленного износа.

Используемые в учете бухгалтерские проводки

В БУ приняты проводки по начислению амортизации основных средств, где в дебете указаны затратные счета, а в кредите — счет 02. Для учета износа нематериальных активов используется счет 05. Дебет проводки зависит от производственного назначения амортизируемого объекта. Учет следует вести отдельно по каждому ОС и НМА.

Резюмируем, как отразить начисление износа, проводки собраны в таблице:

Используя данные таблицы, легко сделать проводки по отображению накопленного износа ОС И НМА в учете организации.

Допустим, начислена амортизация производственного оборудования, проводка в этом случае выглядит так: дебет 20, кредит 02. В записи использован дебет счета 20 для отражения износа основного средства, эксплуатируемого для производства выпускаемой продукции.

Проводка дебет 26, кредит 05 отражает начисление износа для нематериального актива, который использует непроизводственный персонал. Такой записью отражается, например, программное обеспечение для финансового отдела и бухгалтерии. Нередко сумма накопленной амортизации программного обеспечения и иных нематериальных активов отражается на счете 97.

Еще пример: организация использует легковой автомобиль для доставки реализуемой продукции. Затраты на транспортировку относятся к категории расходов на продажу, которые накапливаются в дебете счета 44. Применимо к автомобилю начислена амортизация основных средств, проводка следующая: дебет 44, кредит 02.

По истечении срока полезного использования либо раньше этого времени наступает момент выбытия основных средств. ОС списывают с баланса организации. В этот же момент необходимо списать и накопленный износ. В учете списание амортизации основных средств выполняется проводкой дебет 02, кредит 01.

Выполняется по каждому списываемому основному средству отдельно. Данная операция закрывает счет 02 (или 05 для НМА) и корректирует остаточную стоимость актива.

Рассмотрим на примере:

- Д01, К60 — 6 000 000 — ОС производственного назначения приобретено у поставщика.

- Д19, К60 — 1 200 000 — выделен НДС.

В учетной политике закреплен линейный метод расчета амортизации. Для основного средства установлен СПИ 10 лет.

- Д20, К02 — 50 000 — ежемесячное начисление износа.

Через 3 года руководство приняло решение основное средство реализовать.

- Д01, К02 — 1 800 000 — списана начисленная амортизация за время эксплуатации.

Начисление амортизации: проводки

Проводки по амортизации в бухучете — это способ отражения в учете методом двойной записи постепенного износа основных средств. Приобретенное организацией дорогостоящее оборудование, транспорт и даже недвижимость нельзя относить на затраты сразу, чтобы не получить убытки. Так как оно используется долгое время, его стоимость списывают в расходы частями.

Учет основных средств

Основное средство (ОС), которое попало в организацию любой формы собственности, в том числе недвижимость, принимают:

- к бухгалтерскому учету — на дату, когда сформирована первоначальная стоимость объекта (п. 4, 7 ПБУ 6/01);

- к налоговому учету — на дату ввода в эксплуатацию (п. 4 ст. 259 НК РФ).

Для оформления этих процедур необходимо сформировать:

- акт приема-передачи имущества (ОС-1);

- инвентарную карточку (ОС-6).

После этого начинается бухгалтерский учет и налоговый учет, когда бухгалтер регулярно делает проводки по начислению амортизации основных средств. Хотя по сути это одно и то же, но на практике они отличаются. Рассмотрим, что такое отражение износа основных средств в бухучете.

Эксперты КонсультантПлюс разобрали, как начислять амортизацию по основным средствам. Используйте эти инструкции бесплатно.

План счетов

Для обобщения информации об амортизации, накопленной за время эксплуатации объектов ОС, применяется счет 02. По нему осуществляется проводка; если начислена амортизация основных средств, начисленный износ отражается по кредиту этого счета, а по дебету отражают выбытие основных средств (реализация, списание, передача и т. д.). Это значит, что счет 02 является пассивным, хотя в формировании пассива баланса прямо не участвует. Он только уменьшает остаточную стоимость объектов основных средств, которые в нем отражены, и все проводки по амортизации ОС осуществляются с его помощью. Это связано с тем, что в балансе применяется так называемая нетто-оценка основных средств, и для корректного отображения их фактической стоимости из первоначальной суммы вычитают износ, отображенный по счету 02. Корреспондируется он с большинством счетов, служащих для учета расходов.

Имуществом, подлежащим амортизации, являются дорогостоящие нематериальные активы компании. Для учета их износа используется отдельный счет 05. Принцип его применения не отличается от счета 02, он также является пассивным и корреспондируется со счетами, по которым учитываются расходы.

Аналитику следует вести в разрезе всех основных средств, которые стоят на балансе организации. Так определено в приказе Минфина РФ от 31.10.2000 № 94н, которым утвержден действующий план счетов бухучета. Бухгалтерские проводки по учету затрат на восстановление износа основных средств, пользуясь типовым планом счетов, бухгалтер осуществляет, опираясь на этот приказ, другие НПА, ПБУ и учетную политику организации.

Записи в бухучете

Бухгалтеры обычно оформляют записи операций, связанных с износом основных средств, такими проводками:

| Дебет | Кредит |

|---|---|

| 08 «Вложения во внеоборотные активы» | 02 «Амортизация основных средств» 05 «Амортизация нематериальных активов» |

| 20 «Основное производство» | |

| 23 «Вспомогательные производства» | |

| 25 «Общепроизводственные расходы» | |

| 26 «Общехозяйственные расходы» | |

| 29 «Обслуживающие производства и хозяйства» | |

| 44 «Расходы на продажу» | |

| 91 «Прочие доходы и расходы» и др. |

Амортизируемое и неамортизируемое имущество

Не все ОС подлежат износу и его списанию. В ПБУ 6/01 сказано, что не изнашивается следующее имущество:

- ценности, которые не используются и законсервированы для целей мобилизации;

- ОС, у которых не изменяются потребительские свойства с течением времени, — земельные участки, музейные ценности и природные объекты (водоемы, лесные насаждения и т. п.).

Кроме того, не производится расчет износа своих ОС некоммерческими организациями, потому что у них нет предпринимательской деятельности, а значит, и необходимости относить стоимость ОС на затраты. Износ земельного участка в бухгалтерском учете тоже не фигурирует, равно как и других подобных природных объектов. Никакие проводки и начисления в этом случае не нужны.

Учетная политика и способы начисления износа

Согласно ПБУ 6/01, начисление амортизации делают одним из четырех способов:

- линейным способом;

- способом уменьшаемого остатка;

- списанием стоимости ОС по сумме чисел лет полезного использования;

- списанием стоимости ОС пропорционально объему продукции (работ).

В Федеральном законе о бухучете сказано, что выбранный способ начисления организация должна отразить в учетной политике. Там в описании указывают не только как происходит начисление износа, способ его отображения и применяемые субсчета, но и то, как определяется срок полезного использования ОС и годовая сумма амортизационных отчислений, а также списание амортизации основных средств при их выбытии. Об этом вам в помощь другие статьи на PPT.ru:

Пример проводок

ООО «Весна» имеет в собственности станок, используемый для изготовления материалов. Его первоначальная цена составляет 550 000 руб. Срок полезного использования определен в 20 лет. В организации применяется линейный способ. Прежде чем делать проводку, необходимо определить сумму.

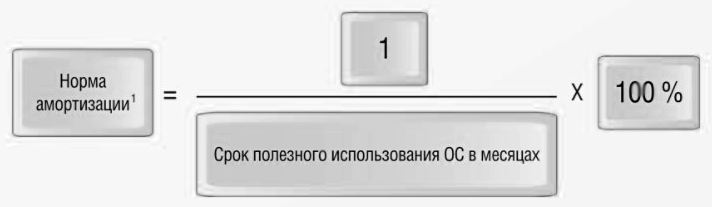

Амортизационная норма в год составляет:

Или ее считают на год так:

Значит, каждый месяц необходимо списывать 2291,67 рублей. Это сумма начисленной амортизации. В итоге начисление износа станка оформляется в учете проводкой:

Проводки за первый год эксплуатации ОС

В п. 21 ПБУ 6/01 указано, что начисление амортизационных отчислений по объекту ОС начинается с первого числа месяца, следующего за месяцем принятия таких ОС к бухгалтерскому учету. Стандартные бухгалтерские проводки по приобретению объекта и начислению амортизации за первый год эксплуатации на примере недвижимости выглядят так:

- Здание принято к учету в феврале 2021 — Дт 01 Кт 08 — 10 000 000 руб. (02.02.2021).

- Начислена амортизация за первый месяц — Дт 20 Кт 02 — 54 3245 руб. (01.03.2021).

Проводки по начислению износа производятся до полного погашения стоимости объекта недвижимости либо списания этого объекта с бухгалтерского учета.

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Таблицы с проводками по учету амортизации основных средств – амортизационные отчисления по счету 02, примеры

Помимо этого, бухгалтер сталкивается с данным понятием при переоценке, модернизации, выбытии, списании объектов. Каждая из указанных операций влечет за собой необходимость отражения двойных записей на счетах учета амортизации.

Бухгалтерский учет амортизационных отчислений ОС

Амортизация представляет собой единицу износа в денежном выражении. То есть это часть стоимости объекта ОС, которая ежемесячно закладывается в себестоимость продукции, услуг, товара.

Посредством амортизации происходит постепенный перенос стоимости основного средства, по которой он числится в бухгалтерском учете, на продукцию, товары.

В конечном итоге потраченные на приобретение ОС денежные средства возвращаются в компанию после получения оплаты от покупателей, клиентов за приобретенные ценности.

Процесс этот постепенный, продолжается на протяжении всего срока полезного использования. Для его учета бухгалтер ежемесячно совершает проводки на специально предназначенных для этого бухгалтерских счетах.

До тех пор, пока основное средство числится на балансе предприятия, бухгалтер должен ежемесячно проводить амортизационные отчисления. Данная процедура проводится до момента полного износа, списания в связи с непригодностью, поломкой или передачи другим лицам.

Процесс амортизационных накоплений приостанавливается только в двух случаях:

- Нахождение ОС на консервации, при условии, что ее продолжительность превышает 3 месяца.

- Восстановление, модернизация, реконструкция объекта, если этот процесс занимает более года.

Если принято решение продать объект или списать его, то бухгалтер определяет остаточную стоимость ОС. Для этого списывается проводками начисленная за весь период амортизация на счет 01, где определяется остаточный параметр.

Таким образом, с необходимостью отражения проводок по учету амортизации основных средств бухгалтер сталкивается в следующих случаях:

- проведение ежемесячных амортизационных отчислений;

- изменений накопленных отчислений в связи с переоценкой стоимости основного средства (может как увеличиться, так и уменьшиться);

- списание амортизируемого объекта за ненадобностью (износ физический или моральный, поломка, неисправимые дефекты);

- выбытие основного средства на сторону (продажа, передача в дар, внесение в уставный капитал других предприятий).

На каком счете отражаются?

С целью бухгалтерского учета амортизационных накоплений по основным средствам предусмотрен в Плане счет 02:

- По дебету – показывается сумма амортизации по списываемым и выбывающим объектам, а также уменьшение накоплений в связи с уценкой стоимости основного средства.

- По кредиту – собирается начисленная амортизация, включенная в себестоимость, а также отражается увеличение накопленных отчислений в связи с дооценкой.

На счете 02 возможно открытие субсчетов:

- 1 – показываются отчисления по имеющимся на балансе собственным объектам;

- 2 – отражается амортизация по ОС, взятым в долгосрочную аренду и на баланс в лизинг. Бухучет и амортизация лизингового имущества.

На счете 02 необходимо обеспечить аналитический учет по каждому отдельному основному средству или группе однородных объектов.

Это позволит получать необходимую информацию для анализа эффективности и целесообразности использования основных фондов.

Ежемесячные двойные записи по счету 02 при начислении

С месяца, следующего непосредственно за месяцем поступления основного средства в организации, необходимо считать амортизацию и списывать ее проводками в расходы.

Начисление амортизационных отчислений проводится по кредиту счета 02 в корреспонденции с дебетом счетов учета затрат предприятия.

Выбор корреспондирующего счета зависит от цели и места использования объекта ОС, а также от характера деятельности предприятия – торговое, производственное.

Амортизация может списываться на следующие бухгалтерские счета:

- 20, 23 – для производственных объектов, оборудования, занятых в основном, вспомогательном производстве;

- 44 – для основных средств, эксплуатируемых в торговых компаниях;

- 91 – для ОС, переданных в аренду.

Таблица проводок по начислению амортизации основных средств:

| Дебет | Кредит | Операция |

| 20 | 02 | Начислена амортизация по объектам ОС и оборудованию производственных предприятий (включена в состав затрат на основное производство) |

| 44 | 02 | Начислена амортизация по основным средствам торговых организаций (включена в расходы на продажу) |

| 91 | 02 | Отражение начисления арендодателем по ОС, сданным в аренду (учтена в составе прочих расходов) |

Проводки выполняются ежемесячно в течение всего полезного срока в том отчетном периоде, к которому они относятся. При этом не имеет значение, какой финансовый результат деятельности предприятия.

Накопление отчислений не должно останавливаться, кроме длительных случаев восстановления и консервации.

Сумма, на которую совершается проводка в бухгалтерском учете, рассчитывается одним из установленных четырех методов.

Как списывается при выбытии?

- Износ моральный – устарело оборудование.

- Износ физический – закончился СПИ, или объект настолько износился, что непригоден более к использованию.

- Поломка – если ее ремонт не целесообразен по экономическим соображениям или не возможен.

- Передача другим лицам на сторону при продаже, дарении, внесении в УК других компаний.

- Недостача, выявленная после инвентаризации.

Независимо от причины снятия основного средства с учета порядок действий одинаков:

- Открывается отдельный субсчет 11 на счете 01.

- Списывается в дебет открытого субсчета первоначальная или восстановительная стоимость ОС.

- Переносится в кредит открытого субсчета накопленная амортизация.

- Определяется остаточная стоимость и списывается в зависимости от причины снятия ОС с учета.

Перенос амортизационных начислений, накопленных на дату выбытия или списания, выполняется с помощью бухгалтерской проводки: Дт 02 Кт 01-11 – списана сумма начисленной амортизации.

При переоценке

Переоценка – это процедура пересчета той стоимости, по которой числится основное средств на балансе. Делается это для соответствия реальным рыночным ценам.

Результатом данного процесса может стать дооценка, когда начальная стоимость повышается, и уценка, когда она снижается.

Тот стоимостный показатель, по которому ОС учтен по дебету счета 01, меняется в зависимости от результатов переоценки – увеличивается или уменьшается. Полученная стоимость уже будет называться восстановительной.

Соответствующим образом меняются и амортизационные накопления на счете 02. Причем проводится пропорциональный расчет суммы, на которую нужно уменьшить или увеличить начисленную амортизацию, в зависимости от изменений восстановительной стоимости основного средства.

Формула для пересчета амортизации:

Пересчитанная А. = Восстановительная ст-ть * Накопленная А. / Первоначальная ст-ть.

Таблица с проводками по учету амортизации при переоценке:

| Дебет | Кредит | Операция |

| 83 | 02 | Увеличение амортизации при дооценке стоимости ОС отражено в составе добавочного капитала |

| 02 | 91/1 | Уменьшение накоплений при уценке включено в прочие доходы |

Пример

20 февраля 2019 года предприятие купило станок, сумма всех затрат составила 720 000 руб.

Срок использования для станка установлен 6 лет = 72 месяца.

Амортизация начисляется линейным методом, размер ежемесячных отчислений = 10 000.

10 июня 2019 года предприятие продает станок за 500 000 руб.

Какие проводки должен отразить бухгалтер за период с февраля по июнь 2019 года?

Проводки по амортизационным отчислениям нужно начать выполнять с 1 марта 2019 года по июнь включительно.

Предположим, что предприятие работает на УСН и не платит НДС.

Таблица с проводками:

| Дата | Сумма | Операция | Дебет | Кредит |

| 20.02 | 720 000 | Станок введен в эксплуатацию в качестве ОС | 01-1 | 08 |

| 01.03 | 10 000 | Амортизация за 1 месяц включена в затраты на производство | 20 | 02 |

| 01.04 | 10 000 | Амортизационные отчисления за 2 месяц использования | 20 | 02 |

| 01.05 | 10 000 | Амортизация за 3 месяц эксплуатации | 20 | 02 |

| 01.06 | 10 000 | Амортизация за 4 месяц | 20 | 02 |

| 10.06 | 720 000 | Списана начальная стоимость основного средства в связи с его продажей | 01-11 | 01-1 |

| 10.06 | 40 000 | Списаны накопленные отчисления по объекту | 02 | 01-11 |

| 10.06 | 680 000 | Станок направлен на продажу | 91-2 | 01-11 |

| 10.06 | 500 000 | Отражена продажная стоимость станка | 62 | 91-2 |

| 180 000 | Финансовый результат сделки — убыток | 99 | 91-2 |

Как отражается излишне начисленная сумма за прошлый период?

Если амортизация за прошлый период начислена не правильно в излишней сумме, то ошибки нужно исправлять. При этом важно, в каком периоде они допущены – текущем году или прошлом.

Механизм исправлений ошибок бухгалтерского учета прописан в ПБУ 22/2010.

Если излишне начислена сумма амортизации, то необходимо сторнировать лишние начисления красными проводками по тем счетам, по которым были совершены неверные записи.

Если ошибка допущена в текущем году

Амортизация исправляется до закрытия счетов 20 или 44 (смотря, где учитываются накопления):

Проводка сторно: Дт 20 (44) Кт 02 – на сумму излишне начисленной амортизации.

Исправление после закрытия счета 20 (или 44):

Помимо указанной выше операции сторно, нужно скорректировать счет 90, отразив расходы, не принимаемые для налогового учета.

Проводка сторно: Дт 90.3 Кт 20 на излишне начисленную сумму.

Если излишнее начисление произошло в завершившемся году

Корректировки нужно вносить в счет 91 — проводка: Дт 02 Кт 91.

Выводы

Бухгалтерский учет амортизации ОС заключается в отражении ежемесячных отчислений по счету 02 в корреспонденции со счетами учета затрат (на продажу или производственных).

При снятии основного средства с учета накопленные отчисления также списываются.

Накопления на счете 02 могут меняться при изменении стоимости объекта в результате переоценки, в этом случае проводится перерасчет начислений. Доначисленная амортизация отражается в добавочном капитале, уменьшенная — включается в прочие доходы.